Hypotéka: #2 – Co k získání hypotéky potřebuji?

Hypotéka – ano nebo ne? Hypotéka bývá velké životní rozhodnutí.

Pojďme si tedy jasně a přehledně shrnout všechny informace, díky kterým bude vaše rozhodování snazší. A protože informací je hodně, rozdělíme je do 3 článků:

Článek #1 – Co je hypotéka?

Článek #2 – Co k získání hypotéky potřebuji?

Článek #3 – Jak se o hypotéku starat?

Pojďme na to!

Co je to hypotéka se dočtete v předchozím článku Hypotéka #1. Co k ní potřebujete, se dozvíte níže. Začneme výběrem nemovitosti a pak dokumenty, které po vás bude banka požadovat.

Jak vybrat nemovitost, na kterou si chcete vzít hypotéku?

Než vůbec začnete hypotéku zařizovat, je důležité si rozmyslet na jakou nemovitost si ji chcete brát. Zda dům či byt, v jaké lokalitě, zda do osobního či družstevního vlastnictví.

Mezi nejdůležitější body, na které myslet jsou:

- Osobní nebo družstevní vlastnictví: u osobního vlastnictví můžete ručit přímo kupovanou nebo i jinou nemovitostí, kdežto u družstevního musíte mít další nemovitost k zástavě

- Lokalita: rozmyslete si své preference – centrum nebo okraj města? Město nebo menší obec či vesnice?

- Dopravní obslužnost: jezdíte spíše autem nebo MHD? Jak se od nemovitosti dostanete do práce, obchodu, školy apod.?

- Občanská vybavenost: co najdu v okolí a co potřebuji, aby bylo v okolí? Mám kam dát děti do školy či školky? Jak daleko to mám do obchodu, nemocnice, parku apod.?

- Budoucnost: jak se lokalita do budoucna změní? Bude zde nějaká další výstavba, která mi může vadit?

- Reálný stav nemovitosti: Novou nebo starší nemovitost? Je starší nemovitost v dobrém stavu? Budu muset něco opravovat nebo rekonstruovat?

- Vybavení: jak je nemovitost vybavena? Má výtah, bezbariérových přístup? Budu muset kupovat vybavení?

U financování družstevního bydlení nezapomeňte, že musíte ručit jinou nemovitostí. Máte možnost využít i úvěr od stavební spořitelny nebo předhypoteční úvěr.

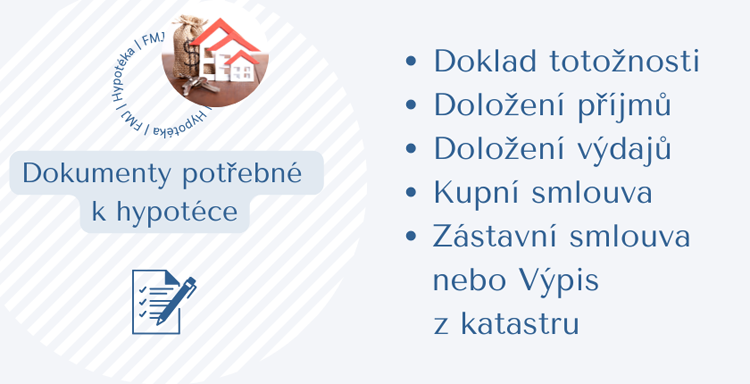

Co budete k hypotéce potřebovat?

Budete potřebovat velké množství dokumentů, abyste prokázali svoji bonitu (schopnost splácet). Seznam dokumentů je vždy dán konkrétním účelem využití hypotečního úvěru.

Doklad totožnosti:

Samozřejmě mezi základní dokument, který od vás bude banka vyžadovat je doklad totožnosti, tedy občanský průkaz, pas apod., některé banky chtějí k ověření i dva doklady, tedy například občanku a pas nebo řidičský průkaz.

O hypotéku můžete žádat i jako cizinec. Obecně platí, že občané EU předkládají ideálně svůj národní průkaz totožnosti plus průkaz o povolení k pobytu nebo cestovní pas, pokud žádný pobyt nemají. Cizinci ze zemí mimo EU předkládají cestovní pas a průkaz o povolení k pobytu. Druhým dokladem totožnosti může být řidičský průkaz nebo také zmíněný průkaz o povolení k pobytu.

Doložení příjmů:

Banku ze všeho nejvíce zajímá, zda budete schopni splácet a do jaké výše budete moci splácet. Proto je řekněme jedním z nejdůležitějších doložení vašich příjmů. Pokud jste zaměstnanec, doložíte bance přímo potvrzení o příjmech od zaměstnavatele, který vám ho vystaví. Pokud jste podnikatel, pak musíte doložit daňové přiznání za předchozí období včetně všech příloh.

- Co vše dokládám jako zaměstnanec:

- Potvrzení příjmů od zaměstnavatele;

- Výpisy z běžného účtu za posledních pár měsíců (pokud máte účet u jiné banky);

- Pracovní smlouva;

- Mzdový výměr;

- Prohlášení o prodloužení pracovního poměru apod.

- Co vše dokládám jako podnikatel:

- Daňové přiznání za předchozí období (může i za poslední dvě a více);

- Rozvaha a výsledovka (pokud vedete účetnictví);

- Doklad o bezdlužnosti vůči finančnímu úřadu;

- Potvrzení o zaplacení daně z příjmu nebo obdržení jeho přeplatku;

- Daňové přiznání k DPH (pokud jste plátci).

Veškeré doklady závisí na požadovaném hypotečním úvěru a také na bance, některé chtějí méně, některé více. Mohou také požadovat další příjmy jako starobní či invalidní důchod, mateřskou či rodičovskou, výsluhovou penzi, příjem z pronájmu či kapitálového majetku apod.

Doložení výdajů:

Doklad, respektive výpisy z bankovního účtu si od vás vyžádá banka v případě, že žádáte o hypotéku u jiné banky, než u které vedete svůj běžný účet, na který vám chodí váš doložený příjem. Pokud žádáte ve stejné bance, ta o vás vše ví a informace si dohledá sama.

Kupní smlouva:

Pokud si žádáte o hypotéku z důvodu koupě nové nemovitosti, banka bude určitě chtít doložit kupní smlouvu nebo alespoň její návrh či smlouvu o budoucí kupní smlouvě. Pokud byste využívali úschovu, musíte si připravit i návrh smlouvy o úschově.

Zástavní smlouva nebo Výpis z katastru:

Každá banka bude vyžadovat zástavu nemovitosti jako „pojistku“ vašeho splácení hypotéky. Pokud budete zastavovat svou budoucí kupovanou nemovitost, pak vám poslouží kupní smlouva, pokud ale budete zastavovat již zakoupenou, tedy jinou nemovitost, musíte předložit doklad o jejím vlastnictví, tedy výpis z katastru a její kupní nebo darovací smlouvu.

Zajímá vás, co to hypotéka vlastně je? Přečtěte si náš předchozí článek Hypotéka #1. V příštím, který bude posledním v tomto velkém přehledu se dočtete, jak se o hypotéku starat.